本文成于9月底,不过由于后来大假,没法上网,以及忙着改程序等原因,最主要是加上自己的懒,一直拖到今天才放上来。

文中提到趋势化交易的两个问题:盘整、跳空,目前都有了应对方法。前者,目前正在写程序准备测试,后者,准备跟着做数据分析。

———————–

9月交易背景:

8月份对我来说,是个比较难受的一个月,因为交易的几个品种组合,其组合资金曲线都在下降,而且几乎整整下降了一个月。使得我对于组合理论,甚至都产生了怀疑。不过随着8月底的资金曲线回调向上,我把注意力转到了资金管理上面。

花了相当的时间,去网上研究各种关于资金管理的文章,不过看来研究这个,比研究交易模型还要难,各种交易模型公式,随便就是一大把,但是交易的资金管理,却讨论的甚少,要是能找到做数据分析的,基本就寥如晨星了。

主要的时间,我研读Ralph Vince的关于资金管理的文章,也就是Optimal F的资金分配理论。

这是我看的头一本纯英文的经济学著作,严格的说,应该算是本数学书。虽然我原来参加的公司的各种培训基本都是纯英文教材,但是作为教材,都相当的通俗易懂。而看这样的英文著作,对我来说还是相当的挑战,很多片段不得不反复阅读,理解作者晦涩的语法到底是什么含义。

基于Ralph的理论,我做了不少的数据分析,用于验证其理论。我同时也发现,这个理论在网上并不是很受欢迎,究其原因,是因为这个理论造成的资金 曲线上升飞快,但是回调也飞快。后来有人根据此推出了Secure F的资金管理方法。不过在研究完这个Secure F的原文后,觉得这个改进办法又太保守,导致缺乏实战价值。

最终我结合了几种常见的方法,设计了一套自己的资金管理。并且在9月份,加入了系统。为了测试安全起见,我在9月初,仅交易了3个品种,其每次交易量,都是按这个资金管理的办法来配置的。

9月的交易

到9月18号的时候,测试的结果我觉得令人满意,这个时候,又看到了另外一套趋势化交易模型:Aberration Trading System,测试下来结果尚可,于是加大了资金量(提高了2~3倍左右)及交易品种,于9月20号启动。

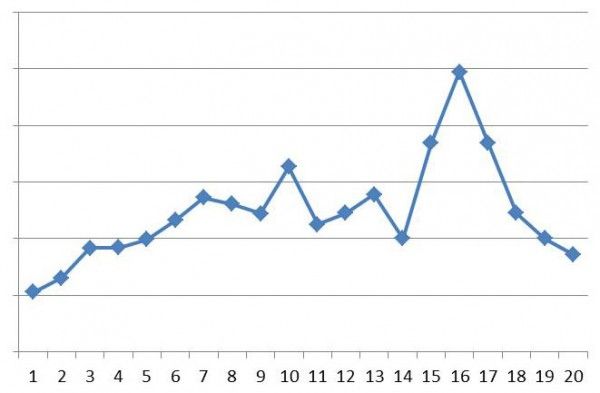

于是,有了9月的资金变化曲线:

这个图需要点评的:

◆ 9月20号前,加大资金前,曲线基本是缓慢上升的;

◆ 9月20号起,实际是9月21号,资金连续2天以近90度向上拉升;

◆ 可惜之后,资金快速回落。

这个曲线说明了几点:

◆ 资金管理的东西确实影响很大,配合行情启动的时候,有如催化剂,资金跳动非常剧烈;

◆ 趋势化交易的显著特点之一就是:行情的启动会持续一段时间,并且幅度不小,所以造成资金快速拉起;

◆ 趋势化交易的另外个显著特点之一就是:大多数一段单边行情之后,行情不会立刻反转再形成单边,而是会进入一个周期不短的盘整震荡行情。

◆ 我目前的资金管理和大多数见到的资金管理的方法都有一个共性:资金拉起后会在下一次交易里加大交易量。所以可以想象:图中行情连续拉起2天后,交易量已经 被放大,而之后,行情进入了盘整,放大了的交易量在反复的盘整中迅速消耗着利润。几个盘整下来,利润就被这样的资金分配消耗的差不多了。

关于这个现象,我之前也有过分析,在9月9号的文章,【关于趋势交易里资金回撤的一种改善思路】里设计了一个机制去对抗这种盘整。

然而遗憾的是,这个机制这次没有起到特别好的作用,大概有以下几个原因:

◆ 这个机制里有个判断,看是否前个交易是一个单边行情,然后据此进行资金调整。从事后分析,我对于这个判断的门限设得高了。所谓的单边趋势,并非一定是一 个比较大的波段才叫单边,这次的行情,其实从K线图来看,单边的幅度很小,但是盘整的幅度和频率却比较高。(这个问题也导致我国庆期间重新设计对盘整的处 理机制)

◆ 9月20号的时候,我这次尝试着在同一商品上叠加了2套趋势化的交易系统。当时担心这样的系统可能会double利润,但是也double风险。事后来 看,这个预见确实都成了事实:利润和回撤都被加倍了。所以在一个商品上面,叠加两套趋势系统,不是很合理,还是有待改进的。

◆ 资金分配上,由于这次同时交易了若干个商品,但是有2个是被叠加了2套交易系统,这样一来,资金的分配就在它们上面占了相当的权重。所以当它们出现回调的时候,其它交易的商品虽然有些在盈利,但是终归没法对冲它们的回调。

分析失败总是一件让人心情比较郁闷的事情,不过能为将来系统改进提供有用的信息。

从交易的分析来看,趋势化交易确实是让人比较省心的一种方式。观察一笔一笔的交易,我可以看到,趋势化交易有两个问题影响着其绩效:

对于盘整行情的处理

我现在对于这种情况的处理,主要是通过【关于趋势交易里资金回撤的一种改善思路】 一文中的方法来应对。但是随着采用Aberration Trading System交易系统的引入,我在历史数据模拟时可以看出,这个交易系统在慢周期下发挥得比较好,也就是说,很多盘整行情,被包含在一笔交易了。这样的好 处是,系统有个自适应性,缺点是,资金利用率比较低,特别是在我目前这种资金分配的设计之下。

结合这套系统和我现在主打的交易系统的对比,我逐渐意识到:对付盘整,可能有个另外的思路。

对于跳空行情的处理:

我不知道国外的期货是不是象国内这样,每天雷打不动的只交易几个小时,并且任何一个节假日都要休市。期货所交易的东西,大多数是和国际接轨的,我们 下班了,国外的行情依然在走,所以可能是今天一天的下跌行情,到了3点以后至次日9点开盘这漫长的时间里,国外可能发生什么比较大的事情,导致第二天一开 盘,行情以高开的形式出现。这种情况在黄金期货上尤其明显:

图中是黄金期货的日线图,看起来最近的大趋势是向上的,但是如果用常规的技术指标去分析,我觉得效果都不会很好,相邻的数据上,行情的跳动实在太高,使得你要么是做那种超长趋势的,要么就是在赌大赌小了。特别是图中间这段宽幅的震荡,可以让人死去活来。

上面两个问题,如果再搭配上资金管理,会显得更为复杂。如果想避免震荡里的损失,你会减少交易量,但是你很难知道,正在交易的这笔,是趋势的开始, 还是一个震荡行情,如果是一轮超级单边行情,你发现,资金分配少了,好容易等到的一笔交易,并没赚多少。你试图顺势加仓,但是又发现,很容易进入那种“倒 金字塔加仓”的高风险模式。

交易系统的设计里始终存在着让人头大的悖论。

然而如果我仔细去看这些交易,我意识到,上面的两个问题,其实是可以归结为一个问题的。

我到写下这篇文章前,模模糊糊感觉有了对付它们的思路。而这个思路,来源于非常古典的交易系统:海龟交易系统。

海龟交易系统应该是机械化交易的鼻祖了,其发布的过程,也像个故事。我看过他们的教材,当时的感觉是比较老套的一个突破系统。但是研究到今天,我突 然明白了当时这套古朴的系统里,为什么会有些特殊的设计。这个趋势交易系统的设计者,看来当年也碰到和我一样的问题,并且提出了解决的办法。我们看到的网 上流传的介绍的海龟交易的书籍,我觉得已经比较全面了,但是如何理解其中的设计,确实书中没有给出解释,需要自己去体会了。

下一步的计划

原计划是设计日内交易系统来着,研究了国外的一套日内交易系统。对于我目前主打的交易系统,我一直尝试着想改进它,但是没有找到合适的办法。研究了 这个日内交易系统,它给我带来了思路。所以我在国庆期间,暂时会放一下,转而用这个新的思路加上上述资金管理的新思路,去改进我目前的系统。

想法上的更新:

抽空看了【富可敌国】。之前对于对冲基金,不是很理解,这本书虽然没有讲具体的操作,而是以回顾的方式讲述了对冲基金的发展,并且都是对冲基金史上比较有名的人物,比如索罗斯、西蒙斯。

我在做系统设计的时候,一直想解决交易模型本身之外的一个东西:风险的对冲。从这段时间的交易来看,对冲的效果并不是很好,原因比较多,其结果就是资金曲线容易上下大幅度的波动。

这本书让我对于对冲的概念有了进一步的了解,也打开了我的思路,所以我将来在设计交易组合的时候,会多从对冲的角度去设计。当然,这也带来个新的问题:资金会显得不够。

以我现在的观点来看,资金越多,在引入对冲的情况下,风险反而会减小。

国庆前网上买了几本书,准备看看。

结束语:

越来越觉得,自己始终是在一种对未来不确定的情况下寻找确定的东西。

这逐渐成了我的座右铭。

看起来这命题有点不靠谱,但是研究得越多,感觉就像当年学高数讲趋近一样:你不能等于它,但是可以无限趋近它。

对于未来,我始终是感到充满了不确定性,永远不能确定明天的行情会是怎么样,不过,人生的快乐是否也正来源于此呢?如果凡事按部就班,岂不非常的boring?

好吧,虽然9月的资金回撤让我很是郁闷,不过,还是要看到成绩,这是我自6月以来,第一次把资金曲线拉起来,也算是第一次给自己发了工资吧。