股市持续下跌,我本来还是有信心的,因为个股还是不少机会,虽然我不喜欢炒概念什么的,不过也许这就是股市运行的道理吧,资本总是朝着热点,或者下个热点聚集。

但是,上海疫情来了之后,整个情形就发生了变化,事情变得很魔幻了。

不想多写也不想多评论了,这么几年的下跌都没让我失去信心,但是这一次,真是让人无语了。 继续阅读 “离场”

一个头脑里一直充满~!@#¥%……&*的人

一个头脑里一直充满~!@#¥%……&*的人

股市持续下跌,我本来还是有信心的,因为个股还是不少机会,虽然我不喜欢炒概念什么的,不过也许这就是股市运行的道理吧,资本总是朝着热点,或者下个热点聚集。

但是,上海疫情来了之后,整个情形就发生了变化,事情变得很魔幻了。

不想多写也不想多评论了,这么几年的下跌都没让我失去信心,但是这一次,真是让人无语了。 继续阅读 “离场”

其实这个总结在2020年底就做出来了,不过还是在农历新年总结一下吧。

整体盈亏:

有盈利,但是不多。比较郁闷的是,主要的盈利来源于基金,而我的资金大部分不在基金上。

去年春节前疫情刚刚开始,当时行情还不错,重仓了50ETF,后来跟着要放假的时候,已经有各种消息了,不过我并没有采取任何措施去防范,其实当时最简单的措施就是买入部分看跌期权对冲就可以了,然而,我太乐观了,啥都没做。

后来就是春节后惨烈的大跌行情。

前段时间老友说他在参加的期货比赛里发现一位选手,只做期权,然后收益提升很快,就问我期权的事情。

他希望我能以最简单的方式讲解期权,然后我告诉他,没法,就期权这个东西,我到现在都没法用最简单的几句话讲明白。

不过毕竟也是做交易的,所以大概讲解之后,他想开个户试试。

期权开户很麻烦,模拟交易、验资、考试,这一套下来没一个月搞不定。

结果没隔两天我正在开车,接到他的电话来说,他正在营业部考试。。。我说现在证券公司一般私下是可以帮忙考的,结果他说他们那个证券公司不行。他自己先考了一次,只得了20分。

于是我找地方把车停下来,等他电话里一道题一道题念给我听,我来作答。

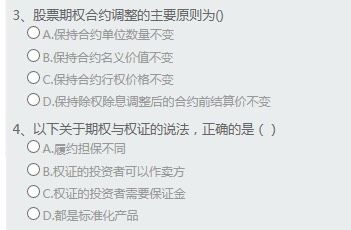

期权考试20道题,80分合格。对于期权考试我计算题不怕,就怕那种概念题,不少概念题我觉得挺偏的,比如下面这种。所以碰到这种题我也是抓瞎。

以为到2019年年底的时候大事情会告一段落,然后写写总结,不过没想到有些事情始终没个完结,所以还是一篇篇写下来吧。

对我来说,最重要的事情自然是本职:证券交易。虽然这个博客里最近讨论交易的文章越来越少,主要是因为很多东西在前几年已经想得试的差不多,现在思考的更多是如何在这纷杂的概念和想法中,归纳总结出一个简单易行的方法。

我思考问题一般都是这样的,会把所有的可能性遍历一遍,然后再去繁化简。 继续阅读 “2019年总结之一:有盈利”

随着周末贸易战谈判说美国暂停增加关税的消息,今天股市开盘继续上涨,我也得以平仓了部分股票和50指数ETF,腾挪出些资金。

于是一个新的课题又重新回归到我的视野里:个股交易。

今年股票上做个股交易做得很少,主要的精力都在期权上面了,下半年着重做备兑交易,一直重仓50ETF。后来又开始在期货上做震荡交易,把方法也延伸到了股票期权上,虽然只有一个50ETF期权可以做,不过倒是也不太差。

但是对比个股,这业绩确实比较差了。期间也帮人看过股票,事后来看,不少个股涨得还是不错的。而今年的贸易战,导致50指数成了定海神针,不怎么跌也不怎么涨。

现在我的交易策略大概归纳下来就是这样:基于趋势化的震荡交易。 继续阅读 “重新考虑回归程序化选股”

几年前辞职做证券单干的时候,最先研究的是期货的程序化交易,当时对此充满信心,因为程序测试下来结果都很好。

后来实战,发现总是和软件测试有些差异,于是找原因,最初主要发现的是行情经常会和模拟的时候发生比较大的差异造成的。比如,你模拟了某个品种的最近3年走势,中间可能某几个月会出现比较大的横盘,然后绩效就会比较差,但是3年内有一波行情,于是整体绩效就会抹平这几个月的坑。我当时主要研究的是趋势化交易,因为当时用的是交易开拓者(TradeBlazer),这个系统相比文华财经来说更适合正常的交易思路开发程序,但是这个平台也有诸多反人类的设计思路,你要做个短线的模型,相当相当困难(已经很久没用过它了,估计应该不会有大的变化)。但是实际交易你去交易的时候,行情可能正处在这几个月的横盘期,然后趋势化模型的特点就是碰到横盘=亏钱。 继续阅读 “离场商品期货、商品期权,转而股市差价轮动”